「日本テレビホールディングス【9404】へこれから投資をしようか考えている」

「日本テレビホールディングス【9404】の株価、業績や株主還元について知りたい」

この記事はそのような方へ向けて書いています。

本日もご覧いただきありがとうございます。

今回は日本テレビホールディングス【9404】についての投資判断を考えてみたいと思います。

日本テレビホールディングスは業績が堅調な割には株価が下がったまま市場では評価されていません。

財務健全性も高く、配当利回りも3%台と平均的に高いです。

日本テレビホールディングスはメディア・コンテンツビジネス事業だけでなく、不動産関連事業も行われています。

また、資本提携業務を多数行っていて、M&Aも推進しています。

huluの日本事業も買収して日本テレビホールディングスの子会社となりました。

現在の株価から投資をできるかを業績やキャッシュフロー、株主還元から総合的に判断したいと思います。

この記事を読んで少しでも役に立って投資収益が改善されるととても嬉しいです。

業績について

EPS,売上高、営業キャッシュフローマージン、ROE

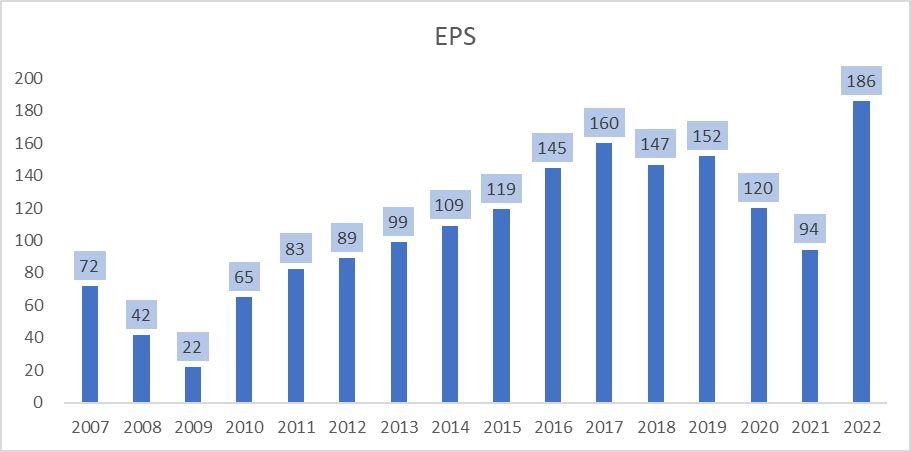

EPS

epsは2007年から2009年まで下落していましたが、2010年度以降右肩上がりで伸びています。

しかし2021年は下がっていますが、2022年度は回復して大きく上昇しています。

2012年度は㈱BS日本及び㈱シーエス日本を完全子会社化したことによるBS・CS広告収入の計上や、受取利息が増えたことと、㈱BS日本との株式交換に伴う負ののれん発生益が発生ししたためepsは上昇しました。2013年はepsの上昇は営業外収益で投資事業組合運用益が大きく貢献しています。

2016年度はリオデジャネイロオリンピック2016の収入、動画配信拡大のコンテンツ販売収入の増加スポーツクラブの施設利用料収入が増収や周波数移行に伴う受取補償金を特別利益で計上したためepsは上昇しました。

2021年は業績自体は前期と比較してもそこまで大きく変わるものはありませんでしたが、コロナウィルス感染症の損失計上、生活・健康関連事業に関連する固定資産の減損損失の計上の為epsも大きくマイナスになりました。

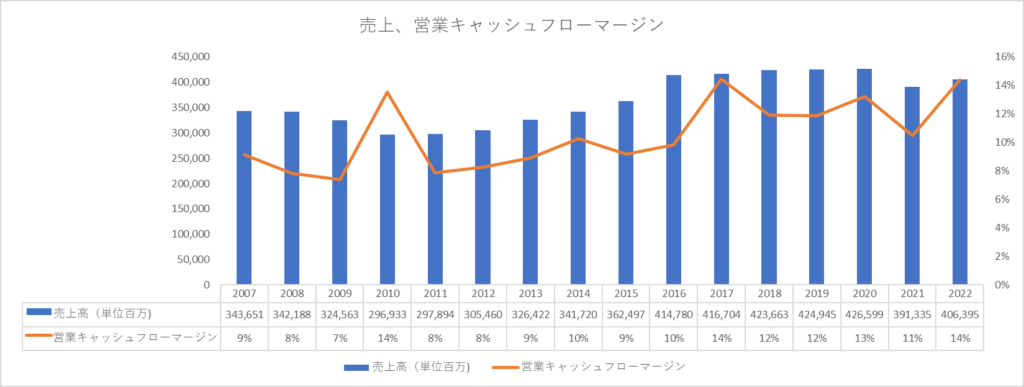

売上高

売上高は2008年から2015年で横ばいでした。

2015年以降は横ばいから少し上昇して改善しています。

2016年はコンテンツビジネス事業である地上波テレビ広告収入が多く、動画配信を始めとする

コンテンツ販売収入、出資映画・美術展による興行収入、パッケージメディア販売などの物品販売収入が増収になりました。

さらに連結子会社化した㈱ティップネスによる施設利用料収入が貢献しました。

2021年度はコロナの影響で大きくマイナスになりました。前期のラグビーワールドカップ2019年の収入の反動やコロナの影響でスポーツ中継番組の減少、スポーツクラブの休館や会員数の大幅な減少が売上減少に大きく響きました。

2022年度は回復してメディアコンテンツ事業で東京2020オリンピック・パラリンピックで広告収入が伸び、スポーツクラブの休館要請も限定的だったので売上も堅調に伸びました。

営業キャッシュフローマージン

営業キャッシュフローマージンは2007年度~2013年度にかけて9%の水準でしたが、2014年以降10%以上の水準と収益力がより高まっています。

安定的に利益率を高い水準で維持できているので競争力があると判断できます。

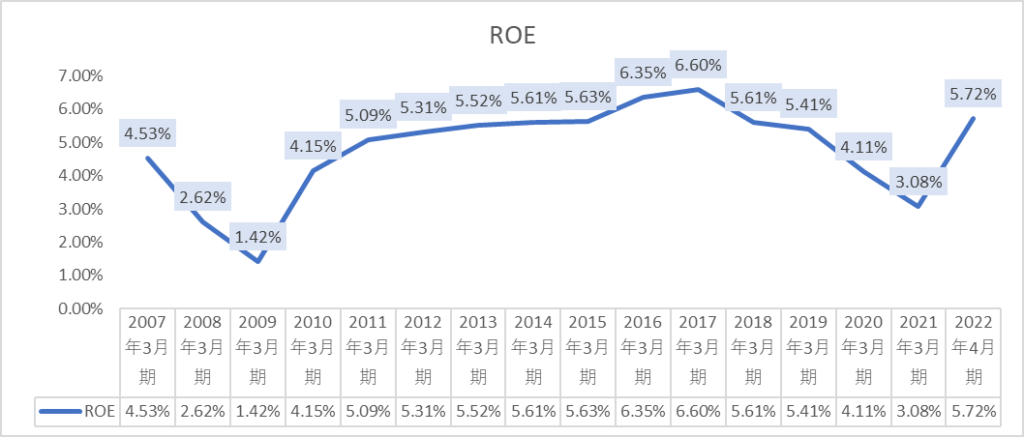

ROE

ROEは2009年では1%とかなり低い水準でした。

しかし、2010年以降4%~6%と少しずつROEが向上しています。

ROEが低いのでもう少し向上してほしいです。

日本テレビホールディングスもROE向上に努めると言及しているので、ROE改善の為取り組んではいるようです。

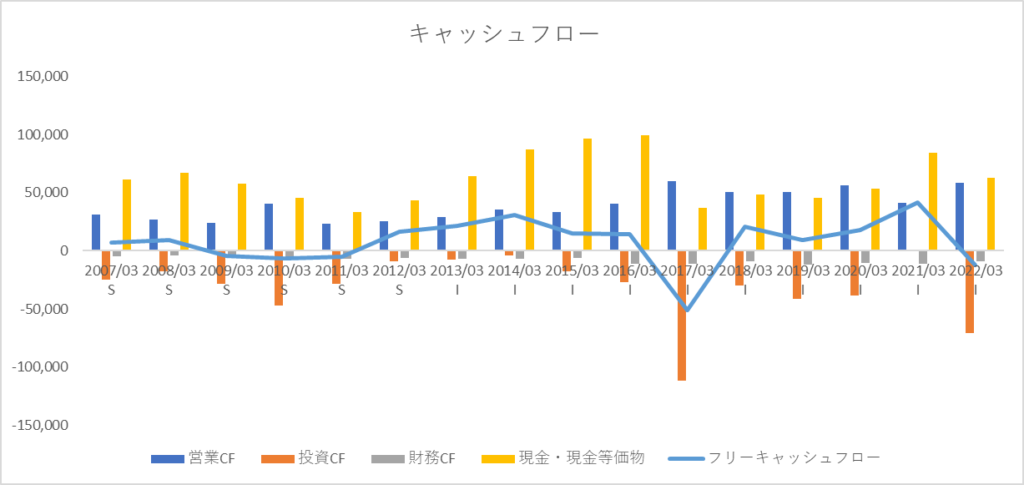

キャッシュフローについて

キャッシュフローについてですが、営業キャッシュフローは安定的に横ばいで推移しています。

2017年以降は少し改善してそこから横ばいになっています。

2022年度は税引前当期純利益が大きく続伸したこと投資有価証券売却益により大きく営業キャッシュフローは伸びました。

投資キャッシュフローは2016年以降大きく流れが変わっていて、投資にキャッシュが流れています。

2016年度は投資有価証券の取得が447億円、有形固定資産の支出が202億円となっています。

2017年度は有価証券による取得で799億円、投資有価証券の取得445億円と大半を占めています。

2018年以降も有価証券を購入しています。投資有価証券売却益や投資利益など日本テレビホールディングスは順調に稼いでいます。今後も割合として大きく有価証券購入にキャッシュが流れていくと思われます。

2022年度はムラヤマhdの子会社化、ビーグリーの関連会社化を行っています。

財務キャッシュフローはお金が流れていないようです。

事業が停滞して、借入金をするということもないようです。

自己資本比率が高いので、借入金の返済はなく配当は3%ですがそこまで大きく捻出していません。

配当の支払いとリース料の支払い、少額ですが連結子会社の株式取得が行われています。

フリーキャッシュフローに関してはそこそこ安定的にプラスで推移しています。

ただ、投資キャッシュにお金が流れているので、それがなければ大きくフリーキャッシュフローがプラスになっていますので問題ない水準です。

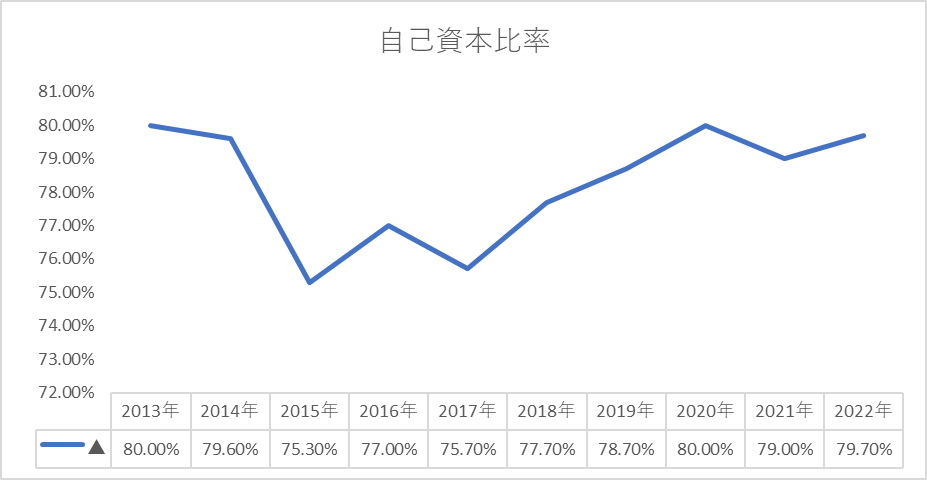

自己資本比率

財務健全性について

自己資本比率は素晴らしく、75%~80%で推移しています。

財務健全性がとても高く、長期で投資できる安心材料となります。

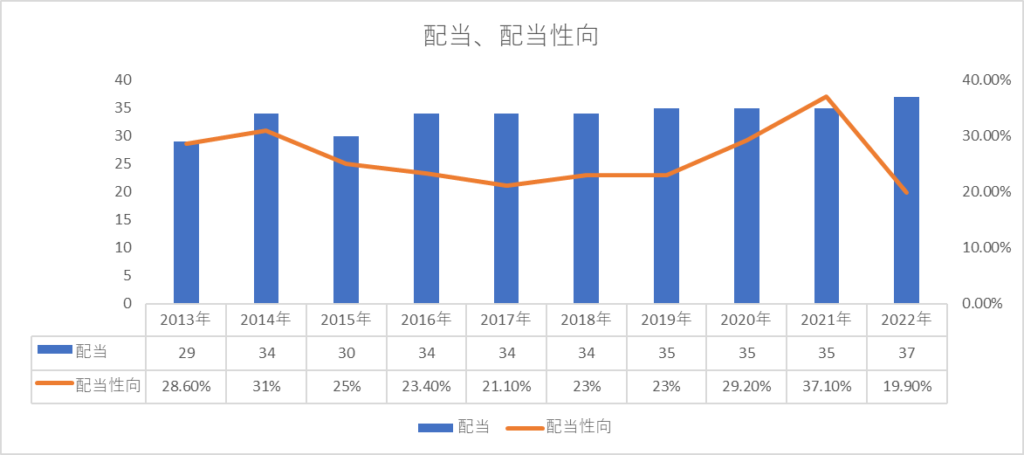

株主還元について

配当

日本テレビホールディングスの配当利回りが3.06%(8/24現在)です。

配当は安定的に還元していて、少しずつですが増配し続けています。無理のない範囲で行っているので保守的で良いですね。

日本テレビホールディングスの株主還元方針は業績動向など総合的に勘案して安定的に株主還元を行っていきます。

配当性向

配当性向に関しては20~30%で推移していますのでまだまだ増配の余力がありそうです。

過去の配当の推移をみる通り、そこまで増配はしなさそうなのでそこまでは期待できません。

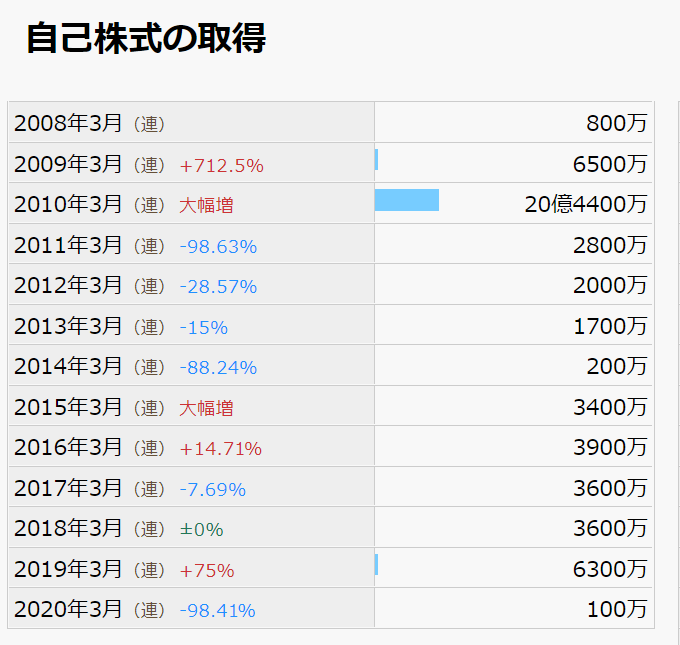

自社株買い

自社株買いは2010年度を除きそこまでは行われていません。増配よりも企業の価値を高めるために

行ってくれれば、株価も上昇する材料となるはずです。

株価について、投資判断について

株価

現在株価は1,211円(8/24)となっています。

過去5年間で37%下落しています。

現在のPBRは0.37倍で、perは6.53倍と過去per10年間で算出すると14倍ですので過去と比較すると安い水準です。

投資判断について

僕の投資判断としては、買いの購入をしたいと思います。

業績について悪い点がそこまで見当たらず、売上や営業キャッシュフローも安定的で、財務の健全性もとても良好です。

さらに株価はかなり低迷していて割安な水準です。

なぜここまで割安なのかがわかりません。もっと価値があっても良いのではと思います。

テレビ離れが今後加速するとよく聞きますが、年度ごとに収益も見ていてあまり収益は変わっていないどころか時代の流れの変化に対応できていて収益はより向上しています。

さらに、収益も不動産事業や有価証券投資なども行われているので余剰の資金で行われていて、資本提携の業務を多く行ったり、M&Aにも積極的です。

日本テレビホールディングスに投資をしたいですが、TBSホールディングスもかなり気になっているので比較検討して分散するかそれとも集中するか検討したいです。

まとめ

日本テレビホールディングスの投資判断について考えてみました。

高配当株で近年の業績はとても良いですが、株価は低迷しています。

割安水準ですので是非ポートフォリオに組み入れたいです。

コメント