今回はJTへ投資をしている僕が考えたJTの投資の役割について記事にしてみました。

JTへ投資をこれからする方や保有してる方、売却を予定している方で一つのアイディアとしてお役に立てれば幸いです。

日本たばこ産業(JT)への投資の役割

JTへ投資をした高配当投資家は最初は他社にない配当利回り6%以上の高配当に魅力を感じ投資をして売る方が多いと思います。ただ、JTへ投資をしていると配当利回り6%以上という配当を受け取るものの、株価上昇があまり見込むことができない点があります。最近では配当性向が高い銘柄は株価上昇はそこまで成長が期待できない点もあります。配当性向が高い銘柄であれば武田薬品があります。

武田薬品の配当性向は高く100%超えるときもありました。それでも減配せず高配当を出し続けています。株価は直近では上昇してきていますが、過去をさかのぼってみてもあまり株価上昇がされていません。ソフトバンクkkも配当利回りが高いですが、配当性向が高く株価も横ばいの状態が続いています、

配当性向が高いとどうしても、将来的な成長が見込めない、減配の恐れがあり株価下落の可能性が高まります。つまり成熟してしまっているので、期待はされずに放置されている状態です。

高配当株にも種類があると思います。成熟高配当株、成長高配当株があります。

通信株でNTTとKDDIの株価が上昇しているのに、なぜソフトバンクkkの方は株価が上がらずに横ばいかを考えました。

配当性向が高いソフトバンクkkは無意識のうちに配当性向が高い=成長は成熟というレッテルを張られてしまっているのかもしれない。配当性向が高く高配当な会社をリストアップしてみました。

長期的に見てまるで上がっていないです。

一方のぱっと思いついた人気の高配当株の株価は堅調に推移しています。配当性向はそこまで高くなく、増配や自社株買いを行い業績も堅調な会社です。

リストアップされた人気の高配当株に投資をしたらいいじゃないと思いますが、そこが論点となります。人気がある故に株価が上昇傾向にあり、配当利回りもそこまで高くないです。2023年4月7日時点で伊藤忠商事の配当利回りは3.11%、KDDIは3.22%、東京海上ホールディングス3.72%とJTや武田薬品、ソフトバンクkkなどの配当利回りと比べると見劣りします。

つまり、何が言いたいのかというと人気の株は株価が人気がゆえに株価も上昇していて、株数を増やしにくいといデメリットがあります。ここからまだまだKDDIの業績が上がって株価が上昇するから、増配するからとコツコツ購入したとします。株価上昇と共に購入をしているのと取得単価も上昇してるので、資産が増えているかわからないという可能性も出てきます。

JTのような高配当株で配当性向が高い銘柄は成長が期待できない分株価の上昇が見込みにくいです。また、JTのようなタバコの会社は嫌煙としてあまり良いイメージがなく、マイナスな材料が出やすく株価も下落しやすいです。配当性向が高いので業績に暗雲が来そうであれば、減配の可能性から株価が下落して買いのチャンスとして購入することができます。株数を増やすことができれば、配当も高いので毎年高配当を受け取れるので安定した収益になります。

僕の考えとしてはJTのような成長しない会社に投資をしないという選択肢ではなく、最初から金のなる木を買っていると考えています。

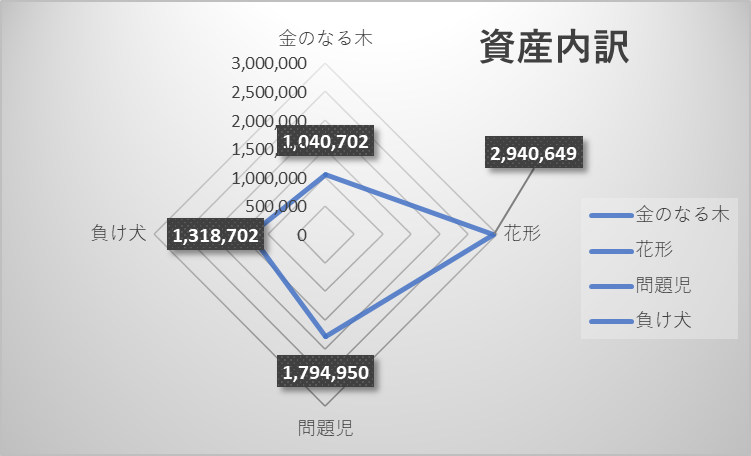

プロダクト・ポートフォリオ・マネジメントを使って投資のポートフォリオを構成するというアイディアで投資を行っています。

プロダクト・ポートフォリオ・マネジメントはマネジメント手法であり、経営資源を最適に配分することを目的とと分析するために利用されています。これを投資に活かせないかと考えて、今アイディアとして未完成ですが構想しています。

すでに誰かがアイディアとして株式投資で使っていたらすいません。

投資先に問題児、花形、金のなる木、負け犬として区別していきます。

問題児–株価の上昇や増配に期待できるがまだまだ成長していない、含み損になり可能性もあり、負け犬に移行する可能性もあり

花形-大きな配当金があるが、追加の投資をしていくひつようある。成長見込みあり!

金のなる木-成長の見込みないが配当が大きい!株価の成長は期待できない

負け犬-大きく含み損を抱えて、業績も全然期待できず、配当利回りも低い

現在の僕の資産の中で以下のように投資先を考えています。

花形-NTT、伊藤忠商事

問題児-アステラス製薬、兼松、KDDI、内外トランスライン

金のなる木-JT、三菱UFJ銀行

負け犬-花王、オリックス

理想は金のなる木をたくさん増やしていくべきです。花形から金のなる木に育てられればベストです。NTTは金のなる木になる予定でしたが、まだまだ長期的に成長が考えられると考えたため追加投資で配当利回りを落とし、花形に移行させました。伊藤忠商事もまだまだ増配余力があり現在取得単価利回りで4.23%ほどですので、増配を続けて5%台になりましたら金のなる木として育てるかまたは花形としてまだまだ成長が見込めるようであれば追加投資を行う予定です。

問題児は今はまだ配当利回りもそこまで高くなく、含み益も多くないですが、業績と長期保有次第で花形になる投資先だと判断しています。

金のなる木となる三菱UFJ銀行は成長はそこまで見込めないですが、取得単価で配当利回りが高くさらに増配すればより旨味が増す投資先です。ここから株価の期待はできないので金のなる木としています。株価が今高い水準ですので追加は今のところはしていません。三菱UFJ銀行は花形→金のなる木として育った投資先です。

JTは最初から金のなる木として配当利回りが高く、株価の成長は期待できない投資先です。

安定感のある投資先として重宝しています。

イメージとしては最初から金のなる木を買ってすぐに配当という果実をたくさん手に入れられるイメージです。

負け犬は花王が一番損失を出し、さらに今後の業績も厳しいと考えられ株価も低迷してしまう可能性がある危なかしい投資先です。僕としては元の問題児に移って欲しいですが、期待はしていません。

僕の考えでは、問題児→花形→金のなる木へ育てていくことが個人投資家としてやっていくことであると考えています。いかに有望な問題児を発掘して、時間をかけて花形へ育て、ゆくゆく金のなる木として成長することがアイディアとしてあります。金のなる木がまだ育っていない今だからこそ、JTへ投資をしていき土台を作っていく。金のなる木で安定感のある土台を作り問題児に投資するか金のなる木に投資をする、問題児を次の花形候補へ育てる、そして花形で株価上昇と増配の配当利回りアップで資産を拡大、今のところやっていませんが負け犬は切り捨てます。

まとめ

今日本当はInpexの分析をして記事にしようとしましたが断念しました。分析しても良さがわからず、営業利益率が50%台と高すぎるけれども、あまり成長していない感じが否めませんでした。純利益はあまり営業利益と比較すると低く、ROEもかなり低いです。直近では大幅に増配などが行われていますが、今後維持できるか?と疑問が浮かびました。自己資本比率が高く60%と財務健全性が高く、今後もあり続ける会社だと思いました。ただ、どうしても分析をしていくごとに良さがわからないと手と頭が止まってしまって、投資対象から外れてしまいました。

僕の力量不足があるのかもしれませんが、以前も分析しようとしたときに何か引っかかって投資をして後悔はしたくないので今のところは対象外としています。

コメント