「サンフロンティア不動産【8934】へこれから投資をしようか考えている」

「サンフロンティア不動産【8934】の株価、業績や株主還元について知りたい」

この記事はそのような方へ向けて書いています。

本日もご覧いただきありがとうございます。

今回はサンフロンティア不動産【8934】についての投資判断を考えてみたいと思います。

不動産株の中で配当利回りが高く、不動産株の中でも自己資本比率がとても高く財務健全性も高いです。それだけでなく、業績はとてもよく増配もしてくれる株主思いな会社です。

現在の株価から投資をできるかを業績やキャッシュフロー、株主還元から総合的に判断したいと思います。

この記事を読んで少しでも役に立って投資収益が改善されるととても嬉しいです。

業績について

EPS、売上高、ROE

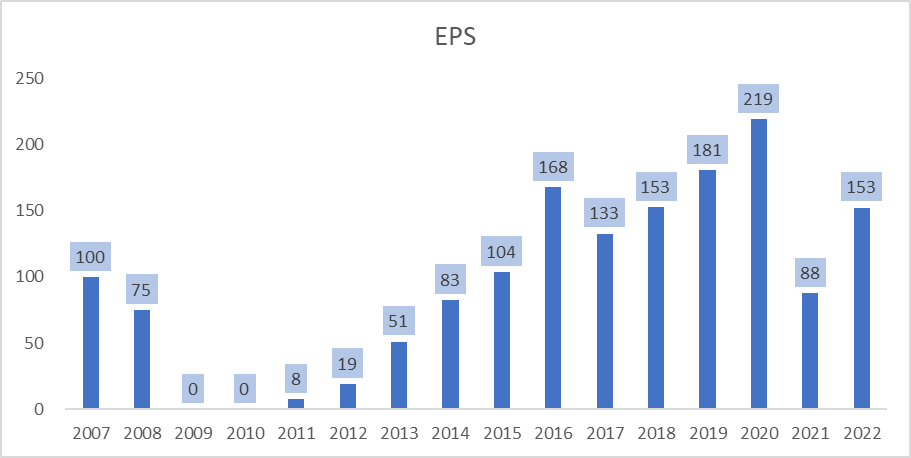

EPS

epsは2009年には赤字転落して0になりました。2011年以降少しずつ回復して、2013年以降上昇し続けています。2021年で下落してしまいましたが、2022年には回復しています。epsの傾向としては上昇し続けています。まだまだ上昇の余地はありそうです。

2009年の赤字になった背景には世界的な景気後退の長期化や株式市場の混乱などで景気は不安定な状態で国内金融機関の融資姿勢の厳格化等で不動産取引は減少し、価格も低調に推移しております。また、企業業績の低迷でオフィス賃貸市場で需要が悪化していて不動産市場は厳しい現状です

なり、不動産市場は依然として厳しい事業環境にあります。

2016年度にはリプライニング事業が好調なようです。

エリアに最適化したオフィス創りや旧耐震物件の耐震補強、容積率超過の是正に取り組み、価値に訴求した商品づくりを行うことで、リプライニング事業が当期純利益の増加に貢献しました。

2017年度は売上、営業利益、経常利益ともに前期を上回りましたが、税務上の繰越欠損金を全額解消したため、税負担額が前期以前に比べて大幅に増加したため前期と比較してepsは下がってしまいました。

2020年度はリプライニング事業が好調で過去最高益を出しました。コロナウィルスの影響で貸会議事業やホテル運営事業が苦戦しましたが、それ以上にリプライニング事業が好調でした。

リプライニン事業は稼働率の低い不動産やリニューアルを要する建物を稼働率の高い不動産に再生させ、不動産が生み出す利益の極大化を図っているので利益率もとても高いものとなっています。

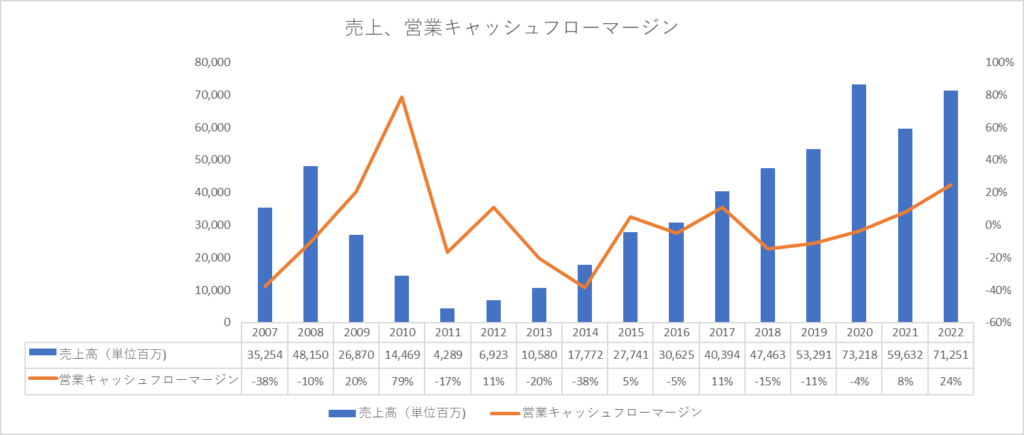

売上高

売上高は2009年から2011年にかけて下降傾向でしたが、2013年以降右肩上がりで成長しています。

中でも不動産リプライニング事業が好調なようです。

コロナウィルスの影響で貸会議室事業は業績は芳しくないですが、アフターコロナのニーズに合わせてWeb会議やオンライン配信などで対応していくようです。

ホテル・観光事業もコロナウィルスの影響を受けていますが、新規ホテル4軒竣工しています。

新規事業として建物外壁調査のDX化を推進しているので調査時間を減らしつつ時間と経費を削減できるようです。

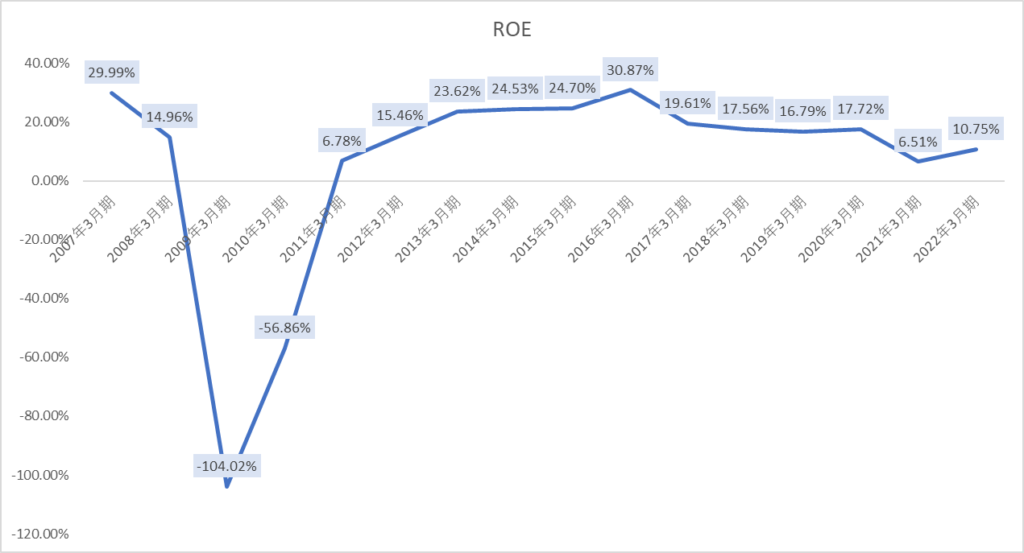

ROE

ROEはとても高い水準で推移しています。

高くても30%の時もありました。

直近は少しずつ下がり気味ですが、それでもまだ15%以上の水準と高い水準です。

2022年は10%ですが、今後回復して15%ほどに戻るでしょう。

キャッシュフローについて

営業キャッシュフロー

営業キャッシュフローは全体的にマイナスな傾向です。営業キャッシュフローは2009年、2010は大幅にプラスになりました。

理由としては財務体質の強化のため在庫物件の売却を進めて棚卸資産の減少額が大きく寄与したためです。

2014年、2017年は大幅に営業キャッシュフローはマイナスになりました。

当期純利益は大きく伸びていますが、棚卸資産が増加それ以上に大幅に増えたため営業キャッシュフローはマイナスになっています。

2022年度は棚卸資産が減少しましたが当期純利益はそれ以上に堅調のため営業キャッシュフローはプラスになりました。

棚卸資産は、主にリプランニング事業における販売用不動産・仕掛販売用不動産であり、物件の仕入を推進したことで増えています。

決算短信によると棚卸資産は一年以内を目途に販売することとし、借入金は、月例約定返済を織り込みつつ、棚卸資産の販売時に一括返済することを基本方針としており、資金の流動性は十分に確保されておりますとあります。財務健全さを外にアピールしているのと、棚卸資産を一年以内に販売すると不動産の割には商品の回転率が高いなと感じました。

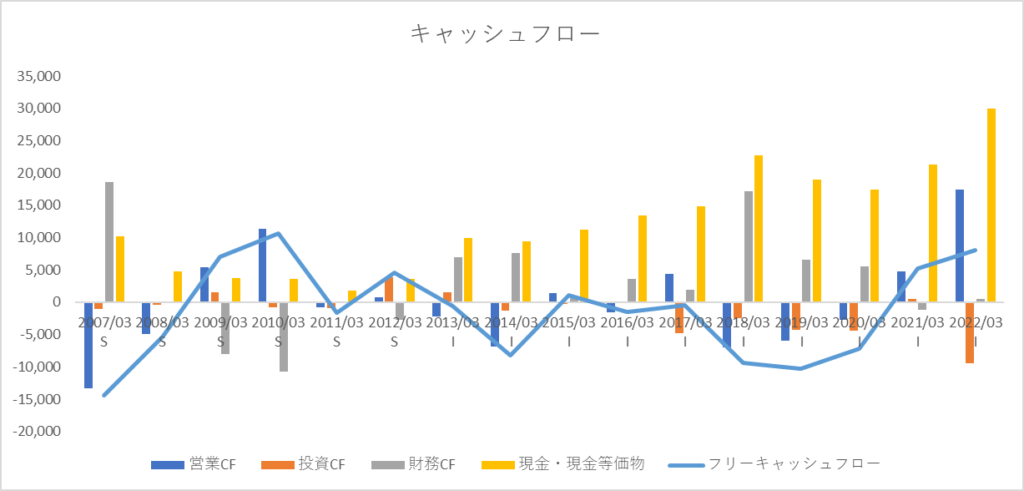

投資キャッシュフロー

投資キャッシュフローに思ったほどお金が流れていないようです。2017年ごろから変化して投資キャッシュフローはマイナスになっています。有形固定資産の支出が増えているようです。

ここからわかるのは有形固定資産を購入しているのは安定的な賃料収入目的のために今後購入していくと思われます。販売用不動産を仕入れ高い利益で売り、ストック型の賃借料のビジネスをポートフォリオに組み込んでいくというのが流れなようです。

財務キャッシュフロー

財務キャッシュフローは大きくキャッシュが使われているようです。

2009年度、2010年度に大きくマイナスなのは、財務体質の強化のため在庫物件の売却を進めて借入の返済を大幅に行ったためです。

自己資本比率が高いのが目を引きますが、2013年と2014年、2016年と借入を行っているので少し心配しています。2018年度にはより大きく借入を行っていて財務キャッシュフローはプラスになっています。不動産会社は大きくキャッシュが動くので借入が必要だとわかりますが、毎年毎年借入が多いなと気になっています。

財務健全性について

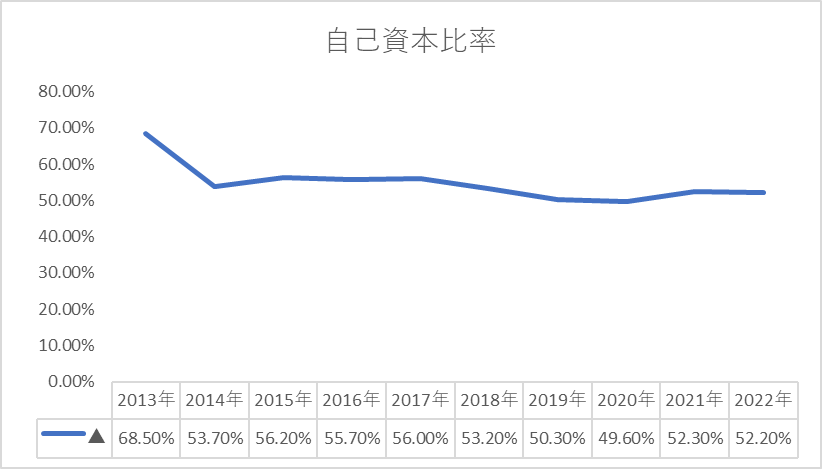

自己資本比率

自己資本比率はとても良好で、2013年には68%と高く財務健全は高いです。直近では自己資本比率が低下していて、50%となっていて少し心配です。不動産株の中で財務が高いのが目を引いていたのですが、さらに財務が悪化してしまうと株価も悪く反応してしまう恐れがあります。

株主還元について

配当

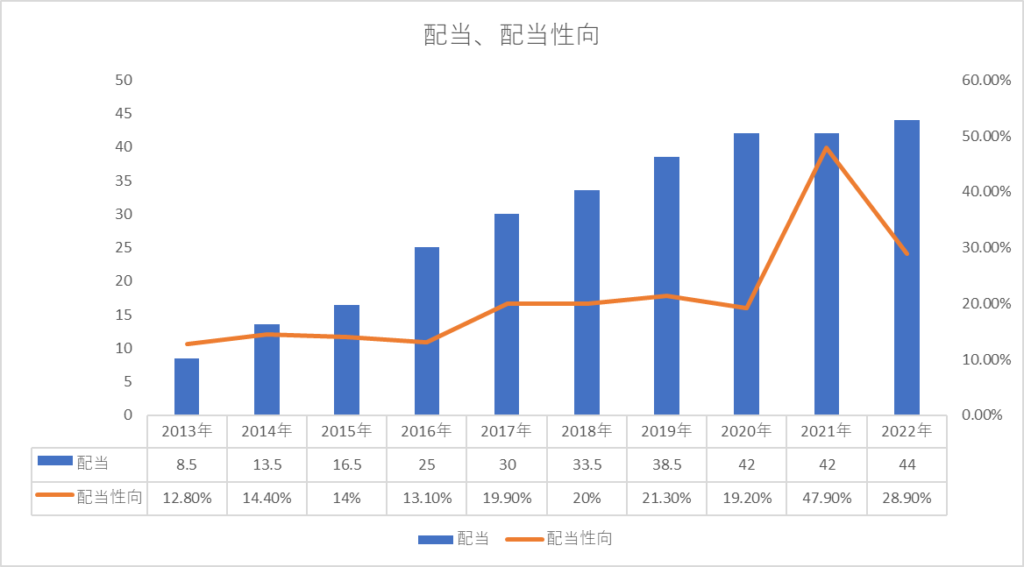

サンフロンティア不動産の配当利回りが3.85%(8/29現在)です。

配当は2013年から2020年にかけて増配をし続けています。2021年では増配は止まってしまいましたが、2022年には増配をしています。

配当方針は株主への長期的かつ安定的な利益還元に努めるとともに、内部留保の充実に努めることを基本方針としております。配当性向の目安は書いていませんが、安定的に今後も配当を還元するようです。

配当性向

配当性向は15%~25%で推移していますので増配の余地はまだ十分にあります。

過去の傾向から業績が急に悪化して配当も出さないという可能性もあるので注意する必要があります。

自社株買い

自社株買いはそこまで行われていません。

株価について、投資判断について

株価について

現在株価は1,194円(8/29)となっています。

過去5年間で7.18%上昇しています。

現在のPBRは0.78倍で、perは7.03倍と過去per10年間で算出すると9倍ですので過去と比較すると安い水準です。

投資判断について

僕の投資判断としては、買いの検討を様子見したいと思います。

少額であれば少しずつ購入したいところですが、今の中国の不動産バブルの影響で日本の不動産株も今後下がってしまうのではないかと思っています。

サンフロンティア不動産の業績に中国の事業は入っていませんが、市況が悪化して業績も影響がでて株価も下がる可能性があります。

株価が大幅に下落したタイミングが買い場だと思っているので、サンフロンティア不動産の株は魅力的ですがまだ様子を見ている段階です。

中国の不動産バブルの懸念が落ち着き始めたら様子をみつつ購入をしていきたいと思います。

現在の株価でもかなり割安だと分析しているので、今からでも投資はできます。

ただ100万円単位だと一気に行うのはリスクが大きいので他のポートフォリオをバランスを取りながら、少額投資を行えたらと思います。

ただ財務に大きく悪化した場合は、購入を見送ります。

まとめ

サンフロンティア不動産の投資判断について考えてみました。

株式分析をして改めて良い株だなと思います。本当は一気に購入を行いたいところですが、

情勢が情勢なだけに淡々と行っていくべきだと思いました。

業績は財務が悪化していないか、悪化している傾向はないかなど情報収集が必要です。

コメント